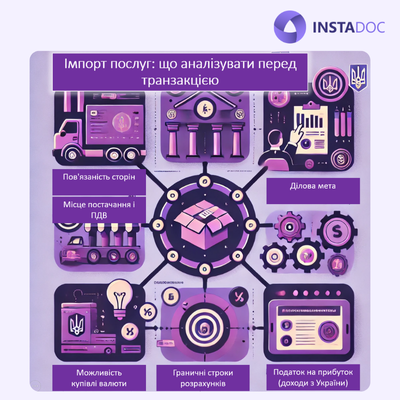

Імпорт послуг в Україну: ключові аспекти, які потрібно проаналізувати перед здійсненням транзакції

Імпорт послуг завжди викликає багато питань, адже вони мають нематеріальний результат, важко оцінити їх доречність і вартість та й сама система валютного контролю зазнає постійних зміг і є чутливою до глобальних економічних обставин. То ж які саме ключові аспекти повинен проаналізувати юрист, крім складання самого договору.

Імпорт послуг завжди викликає багато питань, адже вони мають нематеріальний результат, важко оцінити їх доречність і вартість та й сама система валютного контролю зазнає постійних зміг і є чутливою до глобальних економічних обставин. То ж які саме ключові аспекти повинен проаналізувати юрист, крім складання самого договору.

1) Пов'язаність замовника і виконавця

Якщо є пряма або опосередкована пов'язаність сторін, то це має наслідком, що операція може вважатися контрольованою і потрібно подати Звіт про контрольовані операції до 10 жовтня наступного року. (але там є ліміти)

2) Наявність ділової мети

Як і будь-яка транзакція, імпорт послуг повинен мати чітку ділову мету. Базово це дає можливість віднести суму витрат на замовлення послуг нерезидента на витрати.

3) Можливість купівлі валюти для здійснення платежу

Згідно з пп. 2 п. 14 Постанови НБУ 18:

Уповноваженим установам забороняється здійснювати транскордонний переказ валютних цінностей з України/переказ коштів на кореспондентські рахунки банків-нерезидентів у гривнях/іноземній валюті, відкриті в банках-резидентах, уключаючи перекази, що здійснюються за дорученням клієнтів, крім випадків здійснення:

...переказів резидентами за операціями з імпорту товарів (включаючи сплату штрафів, пені, бонусів, відшкодування супутніх витрат у зв’язку з виконанням зовнішньоекономічного договору, відшкодування збитків у зв’язку з невиконанням зовнішньоекономічного договору) за умови, що поставка товарів за такими операціями здійснена/здійснюється після 23 лютого 2021 року. Обмеження щодо терміну поставки товарів за операціями з імпорту товарів, визначене в підпункті 2 пункту 14 цієї постанови, не поширюється на перекази, що здійснюються за рахунок коштів державного бюджету;

Цікаво що в цьому контексті товари - це продукція, товари, роботи послуги, майнові права (детальніше https://i.factor.ua/ukr/journals/nibu/2022/december/issue-99/article-123432.html)

Отже, виходячи з наведеного вище, на дату складання цієї публікації, купувати валюту для розрахунків з нерезидентами не заборонено.

4) Граничні строки розрахунків

Якщо ви здійснюєте передоплату (аванс) або (гарантійний платіж) за послуги нерезидента, то самі послуги повинні бути надані протягом 180 календарних днів, що має бути підтверджено відповідним актом.

14-2. Граничні строки розрахунків за операціями з експорту та імпорту товарів становлять 180 календарних днів та застосовуються до операцій, здійснених з 05 квітня 2022 року.

5) Потрібно визначити податкові зобов'язанні із податку на прибуток (податок на репатріацію)

Визначаємо, чи укладено між Україною та країною податкового резидентства виконавця Конвенцію про уникнення подвійного оподаткування, і чи не внесено таку країну до переліку країн із низьким оподаткуванням. Визначаємо застосовні норми, але як правило податок на прибуток буде сплачуватися виконавцем у його ж країні, якщо це тільки не низькоподаткова юрисдикція.

Але для застосування цього положення потрібно, щоб нерезидент виконавець надав довідку про податкове резидентство, засвідчену належним чином (апостиль або легалізація). Оригінал має бути в документах замовника (резидента України), інакше замовник зобов'язаний нарахувати та сплатити податок на прибуток нерезидента на доходи, походженням з України.

103.4. Підставою для звільнення (зменшення) від оподаткування доходів із джерелом їх походження з України є подання нерезидентом з урахуванням особливостей, передбачених пунктами 103.5 і 103.6 цієї статті, особі (податковому агенту), яка виплачує йому доходи, довідки (або її нотаріально засвідченої копії), яка підтверджує, що нерезидент є резидентом країни, з якою укладено міжнародний договір України (далі - довідка), а також інших документів, якщо це передбачено міжнародним договором України.

103.5. Довідка видається компетентним (уповноваженим) органом відповідної країни, визначеним міжнародним договором України, за формою, затвердженою згідно із законодавством відповідної країни, і повинна бути належним чином легалізована, перекладена відповідно до законодавства України.

103.6. У разі потреби така довідка може бути затребувана у нерезидента особою, яка виплачує йому доходи, або контролюючим органом під час розгляду питання про повернення сум надміру сплачених грошових зобов'язань на іншу дату, що передує даті виплати доходів.

У разі потреби особа, яка виплачує доходи нерезидентові, може звернутися до контролюючого органу за своїм місцезнаходженням (місцем проживання) щодо здійснення центральним органом виконавчої влади, що реалізує державну податкову політику, запиту до компетентного органу країни, з якою укладено міжнародний договір України, про підтвердження зазначеної у довідці інформації.

{Абзац другий пункту 103.6 статті 103 із змінами, внесеними згідно з Законами № 5083-VI від 05.07.2012, № 1797-VIII від 21.12.2016}

103.7. При здійсненні юридичними особами - резидентами України операцій з іноземними банками, пов'язаних з виплатою процентів, підтвердження факту, що такий іноземний банк є резидентом країни, з якою укладено міжнародний договір України, не вимагається, якщо це підтверджується витягом з міжнародного каталогу "International Bank Identifier Code" (видання S.W.I.F.T., Belgium International Organization for Standardization, Switzerland).

{Пункт 103.7 статті 103 із змінами, внесеними згідно із Законом № 2245-VIII від 07.12.2017}

103.8. Особа, яка виплачує доходи нерезидентові у звітному (податковому) році, у разі подання нерезидентом довідки з інформацією за попередній звітний податковий період (рік) може застосувати правила міжнародного договору України, зокрема щодо звільнення (зменшення) від оподаткування, у звітному (податковому) році з отриманням довідки після закінчення звітного (податкового) року.

103.9. Особа, яка виплачує доходи нерезидентові, зобов'язана у разі здійснення у звітному періоді (кварталі) виплат нерезидентам доходів із джерелом їх походження з України подавати контролюючому органу за своїм місцезнаходженням (місцем проживання) звіт про виплачені доходи, утримані та перераховані до бюджету податки на доходи нерезидентів у строки та за формою, встановленими центральним органом виконавчої влади, що забезпечує формування та реалізує державну фінансову політику.

{Пункт 103.9 статті 103 із змінами, внесеними згідно із Законом № 1797-VIII від 21.12.2016}

103.10. У разі неподання нерезидентом довідки відповідно до пункту 103.4 цієї статті доходи нерезидента із джерелом їх походження з України підлягають оподаткуванню відповідно до законодавства України з питань оподаткування.

6) Потрібно визначити місце постачання послуг і відповідно податкові зобов'язання із податку на додану вартість

Податковий кодекс кожної країни імперативно визначає місце постачання послуг і не дає права вибору сторонам договору.

186.2. Місцем постачання послуг є:

186.2.1. місце фактичного постачання послуг, пов'язаних з рухомим майном, а саме:

а) послуг, що є допоміжними у транспортній діяльності: навантаження, розвантаження, перевантаження, складська обробка товарів та інші аналогічні види послуг;

б) послуг із проведення експертизи та оцінки рухомого майна;

в) послуг, пов'язаних із перевезенням пасажирів та вантажів, у тому числі з постачанням продовольчих продуктів і напоїв, призначених для споживання;

г) послуг із виконання ремонтних робіт і послуг із переробки сировини, а також інших робіт і послуг, що пов'язані з рухомим майном;

186.2.2. фактичне місцезнаходження нерухомого майна, у тому числі що будується, для тих послуг, які пов'язані з нерухомим майном:

а) послуг агентств нерухомості;

б) послуг з підготовки та проведення будівельних робіт;

в) інших послуг за місцезнаходженням нерухомого майна, у тому числі що будується;

186.2.3. місце фактичного надання послуг у сфері культури, мистецтва, освіти, науки, спорту, розваг або інших подібних послуг, включаючи послуги організаторів діяльності в зазначених сферах та послуги, що надаються для влаштування платних виставок, конференцій, навчальних семінарів та інших подібних заходів.

186.3. Місцем постачання зазначених у цьому пункті послуг вважається місце, в якому отримувач послуг зареєстрований як суб'єкт господарювання або - у разі відсутності такого місця - місце постійного чи переважного його проживання. До таких послуг належать:

а) надання майнових прав інтелектуальної власності, створення за замовленням та використання об'єктів права інтелектуальної власності, у тому числі за ліцензійними договорами, а також надання (передача) права на скорочення викидів парникових газів (вуглецевих одиниць);

б) рекламні послуги;

в) консультаційні, інжинірингові, інженерні, юридичні (у тому числі адвокатські), бухгалтерські, аудиторські, актуарні, а також послуги з розроблення та тестування програмного забезпечення, з оброблення даних та надання консультацій з питань інформатизації, надання інформації та інших послуг у сфері інформатизації, у тому числі з використанням комп'ютерних систем;

{Підпункт "в" пункту 186.3 статті 186 із змінами, внесеними згідно із Законами № 3609-VI від 07.07.2011, № 1914-IX від 30.11.2021}

г) надання персоналу, у тому числі якщо персонал працює за місцем здійснення діяльності покупця;

ґ) надання в оренду, лізинг рухомого майна, крім транспортних засобів та банківських сейфів;

{Підпункт "ґ" пункту 186.3 статті 186 із змінами, внесеними згідно із Законом № 1605-IX від 01.07.2021}

д) телекомунікаційні послуги, а саме: послуги, пов'язані з передаванням, поширенням або прийманням сигналів, слів, зображень та звуків або інформації будь-якого характеру за допомогою дротових, супутникових, стільникових, радіотехнічних, оптичних або інших електромагнітних систем зв'язку, включаючи відповідне надання або передання права на використання можливостей такого передавання, поширення або приймання, у тому числі надання доступу до глобальних інформаційних мереж;

е) послуги радіомовлення та телевізійного мовлення;

є) надання посередницьких послуг від імені та за рахунок іншої особи або від свого імені, але за рахунок іншої особи, якщо забезпечується надання покупцю послуг, перерахованих у цьому пункті;

{Підпункт "є" пункту 186.3 статті 186 із змінами, внесеними згідно із Законом № 466-IX від 16.01.2020}

ж) надання транспортно-експедиторських послуг;

з) надання послуг з виробництва та компонування відеофільмів, кінофільмів, анімаційних (мультиплікаційних) фільмів, телевізійних програм, рекламних фільмів, фоторекламних матеріалів та комп’ютерної графіки;

{Пункт 186.3 статті 186 доповнено підпунктом "з" згідно із Законом № 821-IX від 21.07.2020}

и) послуги з доступу до пропускної спроможності міждержавних перетинів (фізичні права на передачу) та допоміжні послуги, визначені Законом України "Про ринок електричної енергії".

{Пункт 186.3 статті 186 доповнено підпунктом "и" згідно із Законом № 3219-IX від 30.06.2023}

Ось, наприклад, місцем пославки юридичних і консалтингових послуг є місце реєстрації їх отримувача, тобто при імпорті консалтингових послуг замовник має зареєструвати ПН і оплатити ПДВ.

Якщо ви маєте питання або сумніви щодо вашої транзакції, ми з радістю проконсультуємо і проговоримо.

Дата публікації: 14.10.2024